「最近、株価が冴えないね…」

「NISA始めたばかりなのに、大丈夫かな…」

そんな声をよく聞くようになった2025年夏。特に日本株は、他国と比べてもひときわ下落が目立っています。

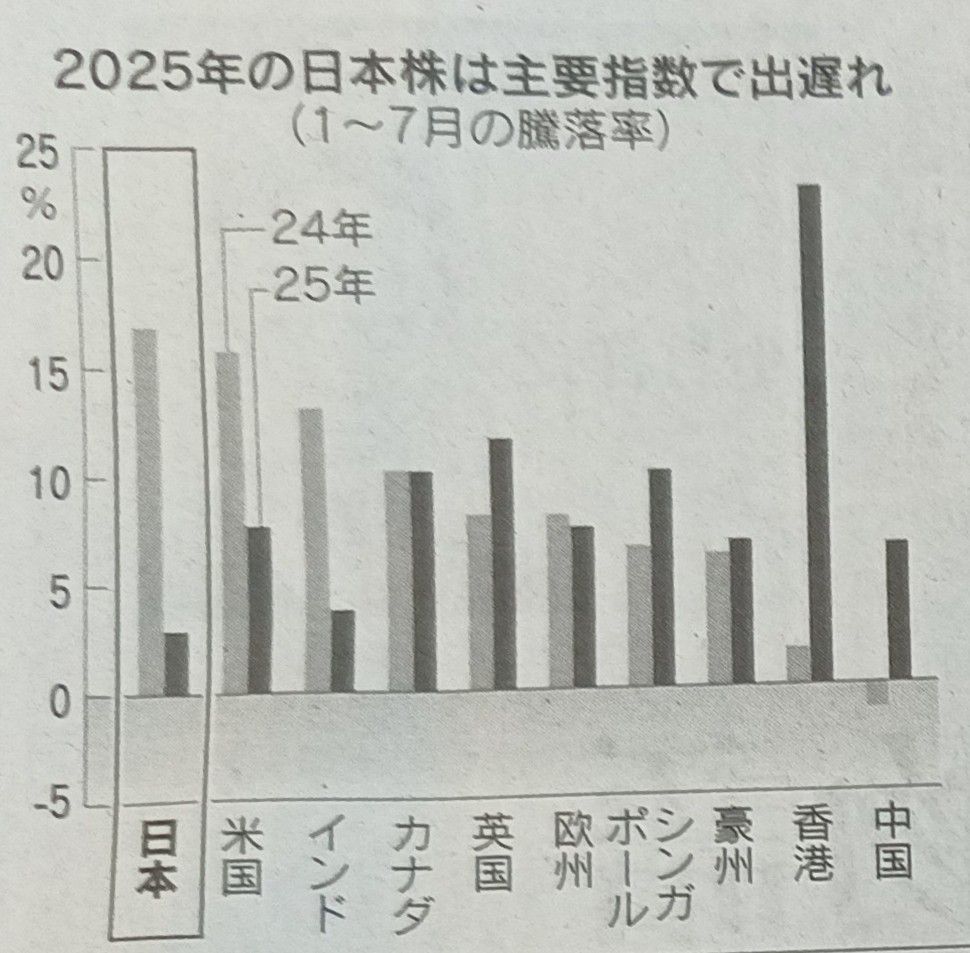

🔻たとえばこちらのグラフを見てください。

これは、2025年1月~7月の株価の騰落率(=どれだけ上がったか・下がったか)を示したもの。

アメリカやインド、欧州の株は軒並みプラス圏で推移しているのに、日本はなんと「マイナス圏」。つまり、世界的に株が上がっている中で、日本だけ取り残されているという状況です。

たとえるなら…

周りが運動会で100m走を全力疾走してるのに、日本だけスタート地点で靴ひもを結び直してるような状態。そりゃゴールには届かないですよね。

株価が低迷している今こそ、将来に向けて仕込みのチャンス。

その一歩は 証券口座の開設 から始まります。

まずは“投資のスタートライン”に立ってみませんか?

なぜこんなに日本株が弱いのか?3つの理由をわかりやすく解説!

では、なぜ日本株だけがこんなにパッとしないのか?日経新聞の記事をベースに、私たちにも関係が深い「3つの理由」を解説していきます。

① 国内の個人投資家が”弱気”になっているから

株価が上がるには、「買いたい人」が増える必要があります。でも今、日本の個人投資家の間では“売り”が目立っています。

「そろそろ天井かな…?」

「今のうちに利益確定しようかな…」

そんな心理が広がっているんですね。

しかも、2024年の株価上昇(バブル的な上げ)を体験した人たちが、「今がピークかも」と思って慎重になり、資金が市場から流出しているのです。

② 海外投資家のお金が日本から引いているから

日本の株式市場は、海外投資家の影響がとても大きいです。ところが、2025年に入ってから、海外マネーはどんどん日本から離れていっています。

日経新聞では、「マクロ環境の変化を察知した海外投資家が売りを進めた」と報じられています。

💬つまり…

「日本株は伸びなさそうだな…」と判断されて、お金がアメリカや欧州など“よりリターンが期待できる市場”へと移っていってしまったわけです。

③ 経済指標の見通しがパッとしないから

日経新聞の下部に載っている表によれば、

| 指標名 | 2024年 | 2025年予想 |

|---|---|---|

| 日経平均株価 | 37,901円 | 47,105円 |

| 予想EPS(企業利益) | 191 | 240 |

| 為替(ドル円) | 146円 | 152円 |

このように、表面的には良く見える数字もありますが、実際には物価上昇(インフレ)や消費者の購買力低下が進んでいて、企業の実力に対して株価が過剰に評価されていた…という懸念も。

PER(株価収益率)も14.7倍→14.0倍に下落予想。

これは、「株価が割高じゃない?」と市場が見ている証拠です。

これって私たちに関係あるの?

もちろん大アリです。たとえば…

- つみたてNISAで日本株を買っている人

- 日本の高配当株に投資している人

- 日本株インデックス(TOPIX、日経平均)を保有している人

すべてが今回の「株価出遅れ」に直接関係しています。

💡 例えるなら…

あなたが買った日本株の「列車」は、今まさにトンネルに入ってスピードを落としている状態。他国の「列車」は快走中。でも焦らなくて大丈夫。降りるか乗り続けるかは、戦略次第です。

【2025年後半】日本株はここからどう動く?復活の可能性を探る

🔎 株価暴落は“終わり”じゃない——次のステージへの「準備期間」

2025年1月以降、日本株は一時的に大きく下落しました。

でも、株価の下落=終わりではありません。

むしろこの状況は、「割安で仕込むチャンス」とも言えます。実際、日経新聞の記事でも2025年度のEPS(企業の利益予想)は前年比+25%近い成長が期待されています。

つまり…

「企業はちゃんと利益を出している」

「でも、投資家が慎重になりすぎて株価は低迷している」

というギャップが生まれているのです。

では今後、株価が再浮上する可能性はあるのでしょうか?

日経新聞では、「再び外資が戻ってくるシナリオ」や「国内マクロ環境の回復」がポイントになるとしています。

🔑注目されている要因:

| チェックポイント | ポジティブ要素 |

|---|---|

| 為替(円安) | 輸出企業に追い風 |

| 企業業績 | EPS回復の見込み |

| 金利動向 | 長期金利は1%→1.06%へ(健全範囲) |

| 名目GDP | 成長ペースは維持(6.09% → 6.25%) |

このように、“株を持ち直す燃料”はそろっているとも言えるのです。

2025年の株価暴落に備える3つの個人投資戦略

ここからは、個人投資家が取るべき具体的な戦略を解説します。

✅ ① 分散投資を徹底する|「出遅れ日本株」だけに偏らな

「日本株が安いから今はチャンス」と思う気持ちはよくわかります。

ですが、一国集中投資はリスクが大きいのも事実。

💡対策:

- 米国株やインド株など“強い国”とのバランスを取る

- 為替ヘッジのある投信を検討する

「どの国が勝つかは誰にもわからない」からこそ、複数の列車に乗っておくこと(分散投資)が大切です。

分散投資の考え方を実践するには、まず投資できる“入り口”を持つことが必要です。

証券口座を開設すれば、日本株だけでなく米国株や投資信託、ETFなど幅広い商品にアクセスできます。

1つのカゴに卵を入れないためにも、まずは証券口座というカゴを手に入れておきましょう。

\証券口座の開設はこちらから/

✅ ② 高配当や連続増配株にシフト|“持ち続ける理由”を作る

株価が不安定でも、安定した配当があると心の支えになります。

特に、

- 三菱UFJフィナンシャル・グループ(高配当)

- 花王(連続増配実績あり)

- JT(為替に強い)

などは、長期で持ち続けやすい銘柄として注目されています。

📊 NISAで保有するなら、含み損でも「配当で回収」できる戦略は有効です。

✅ ③ 積立投資のペースを崩さない|下落局面こそ“逆にチャンス”

もっとも大切なのは、「下がったからといって焦って売らない」こと。

株価が下がった今こそ、

👉 ドルコスト平均法の効果が最大化される局面です。

たとえるなら…

セール中に欲しい商品を毎月1個ずつ買っているようなもの。

高値づかみしにくく、結果的に“安くたくさん買える”のが積立の強みです。

【第3章】株価下落時にやってはいけない3つのNG行動

~2025年の投資で損をしないための注意点~

株価が下がると、不安になりますよね。

でも、ここで間違った行動を取ると本当の“損失”に変わってしまいます。

以下に、2025年の日本株でやってはいけないNG行動を紹介します。

🚫 1. 慌てて“全売り”してしまう

多くの投資初心者がやりがちな行動がこれです。

「下がったから怖い」→売却→さらに上昇を逃す

これは、安く買って高く売るという投資の大原則から逆行してしまう行動。

とくに2024年〜2025年のようにボラティリティが大きい年は、“下がったらチャンス”の場面も多いのです。

🚫 2. 流行りのテーマ株に飛びつく

2025年はAI、半導体、グリーン水素、宇宙開発など、テーマ株が多く話題に上がりました。

でも、その多くが「短期マネー」による値動き。

一時的な話題で急騰した銘柄は、長期的に安定したリターンを出しにくい傾向があります。

💡たとえるなら…

流行りのファッションを追いすぎて、気づけばタンスの中は着ない服だらけ。

投資も「自分に合った軸」が大切です。

🚫 3. “SNSやYouTubeの煽り”に流される

「○○株はもう終わり」

「今こそ全力買い!」

こんな極端な情報がSNSや動画で飛び交うのが、株価が動いている時期の特徴です。

ですが、他人の言葉で動く投資は危険。

あなたのお金を使うのは、あなた自身です。

だからこそ、「根拠ある判断」と「継続できる戦略」が欠かせません。

2025年、資産運用の“軸”をどう持つか?

~迷わないための3ステップで見直そう~

株価が下がる局面は、運用戦略を見直す絶好の機会です。

ここでは、2025年の投資環境を踏まえた「資産運用の軸の作り方」を3ステップで解説します。

Step①:自分の“投資目的”を言語化しよう

- 老後資金づくり?

- 教育費の準備?

- 3年以内に使う予定のお金?

目的が違えば、取るべきリスクも変わります。

とくに2025年のように相場が荒れる年こそ、「なぜ投資するのか」を忘れないことが重要です。

Step②:資産配分(アセットアロケーション)を決めよう

投資は「何にいくら振り分けるか」が9割。

2025年のような地合いでは、以下のようなバランスが参考になります:

| 資産クラス | 割合の目安(例) |

|---|---|

| 日本株 | 20〜30% |

| 米国株 | 30〜40% |

| 債券・現金 | 20〜30% |

| オルタナティブ(REIT、金など) | 10%前後 |

特定の資産に偏らず、“守りながら増やす”設計がカギになります。

Step③:半年ごとにリバランス(見直し)を習慣化

投資の世界は「放置」が命取りになることも。

株価や為替が変動する中で、資産バランスもどんどん崩れていきます。

たとえば…

米国株が急上昇していたら、いつの間にか全体の60%以上が米国株になっていた、なんてことも。

半年〜1年に一度は、運用バランスを見直して、偏りを調整する癖をつけておきましょう。

株価暴落時の“資産運用マインド”

2025年、日本株の出遅れや株価暴落は、多くの投資家にとって不安と迷いの連続だったことでしょう。

ですが、ここで一度立ち止まりましょう。

❗実は、こうした不安定な局面こそが“資産形成の分かれ道”になるのです。

これまで解説してきたように、日本株の調整にはいくつかの明確な要因がありました:

- 個人・海外投資家の買い控え

- 景気や為替の読みづらさ

- 金融政策の転換点

つまり、決して“原因不明の暴落”ではないということ。

そして、世界的に見れば、日本株はむしろ「これから仕込むなら狙い目」という評価もあります。

🏁 成長の“波”はいつも繰り返す|暴落の先には上昇がある

株式市場は「波のようなもの」です。

- 🌊 上がって

- 🌊 下がって

- 🌊 また上がっていく

過去のデータを振り返れば、日本株も米国株も、暴落を何度も乗り越えて成長を続けてきました。

🔍 たとえば…

| 年度 | 暴落のきっかけ | その後の回復 |

|---|---|---|

| 2008年 | リーマンショック | 約5年で全回復 |

| 2020年 | コロナショック | 約1年で急回復 |

| 2025年 | 国内投資家の警戒・外資離れ | ?(今後の注目) |

💬「下落は必ず回復の前兆」と捉え、落ち着いて行動することが、資産運用の本質です。

【結論】2025年の株価下落に負けない「資産運用3か条」

ここまでの内容を、読者の皆さんが明日からでも実践できるように、シンプルな“3つの指針”としてまとめます。

✅ ①:「目的のない投資」はしない

投資は手段であって目的ではない。

老後資金、教育資金、住宅資金など、自分にとっての「ゴール」を明確に。

✅ ②:「分散と継続」が最強の武器

株価がどう動いても、毎月コツコツ積み立てる。

国・資産クラス・通貨をバランスよく持つ。

「勝ちに行く」より「負けにくくする」発想が大切。

✅ ③:「下落はチャンス」と考える心の余裕を持とう

市場が不安定な時ほど、人は感情で動きがち。

でも、感情ではなく「データ」と「戦略」で動くこと。

その積み重ねが、やがて資産の成長曲線になります。

まとめ「2025年の下落」は通過点。

2025年の日本株は、「暴落」「出遅れ」「不安」といった言葉で語られるかもしれません。

でも、本当に重要なのは、「あなた自身がどう動いたか」です。

- 一時の下落に慌ててしまった人

- 目的を再確認し、軸を守った人

- 逆にチャンスと捉えて積立を強化した人

未来に後悔しないために、今日できることを1つずつ積み上げていきましょう。

コメント